Steuern – wichtige Änderungen ab 01.01.2026

Der Jahresanfang bringt traditionell jede Menge an gesetzlichen Änderungen. Hier eine nicht vollständige Übersicht der Änderungen.

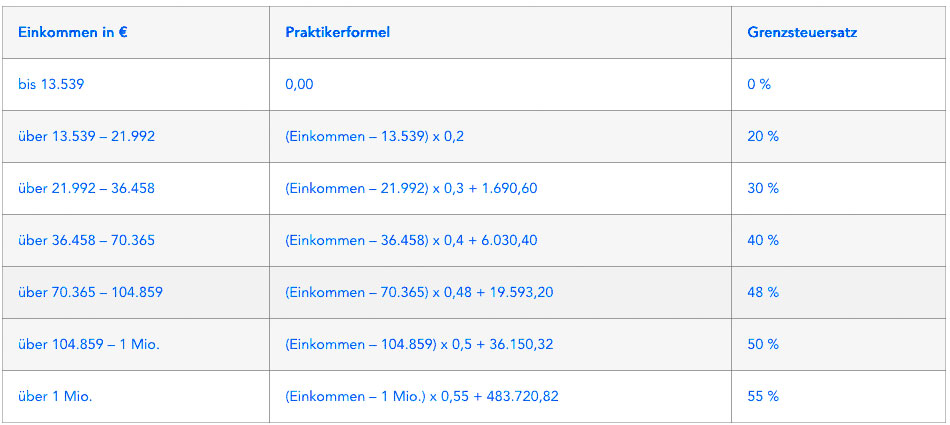

Einkommensteuertarif

Die Abschaffung der „kalten Progression“ die durch die Inflation hervorgerufene Mehrbelastung über die Einkommensteuer abgilt, führt auch 2026 zu Änderungen. Dabei werden die für die Berechnung der Einkommensteuer wesentlichen Tarifelemente und Absetzbeträge automatisch im Ausmaß von zwei Dritteln der Inflationsrate angepasst. Eine Anpassung des verbleibenden Drittels wird aktuell aufgrund der Budgetsanierung ausgesetzt. Der Spitzensteuersatz von 55 % ist von der Inflationsanpassung ausgenommen. Daraus ergibt sich für 2026 nachfolgende Praktikerformel zur Berechnung der Einkommensteuer lt. Tarif (ohne Absetzbeträge):

Sachbezugszinssatz für Arbeitgeberdarlehen

Wird einer Arbeitnehmer:in von seiner Arbeitgeber:in ein Darlehen oder ein Gehaltsvorschuss gewährt, ist dafür bis zu einem Darlehensbetrag von € 7.300,00 (Freibetrag) kein Sachbezug anzusetzen.

Wird dieser Betrag überschritten, ist der Sachbezug nur vom übersteigenden Betrag zu ermitteln. Das Bundesministerium für Finanzen (BMF) hat den Sachbezugszinssatz für Arbeitgeberdarlehen und Gehaltsvorschüsse für 2026 mit 3 % festgelegt.

Geringfügigkeitsgrenze bleibt unverändert

Für das Jahr 2026 wird die Anpassung der Geringfügigkeitsgrenze nach dem Allgemeinen Sozialversicherungsgesetz (ASVG) ausgesetzt. Die monatliche Geringfügigkeitsgrenze bleibt damit wie im Jahr 2025 bei € 551,10. Siehe dazu auch die damit verbunden arbeitsrechtlichen Änderungen.

Pendlereuro wird angehoben

Ab 1.1.2026 wird der Pendlereuro von bisher € 2,00 auf € 6,00 pro Kilometer (einfache Fahrtstrecke Wohnort – Arbeitsstätte) angehoben.

Damit bereits eine Berücksichtigung im Rahmen der laufenden Lohnabrechnung erfolgen kann, ist ein gültiger Ausdruck des Pendlerrechners (Formular L34 EDV) dem Arbeitgeber vorzulegen.

Verpflichtende Angabe der Normalarbeitszeit im Zuge der Anmeldung

Wird Personal im Unternehmen aufgenommen, so ist dieses durch den Arbeitgeber vor Arbeitsantritt bei der Österreichischen Gesundheitskasse (ÖGK) anzumelden. Ab 1.1.2026 ist im Zuge der Anmeldung auch verpflichtend das Ausmaß der vereinbarten wöchentlichen Normalarbeitszeit anzugeben.

Neue Kündigungsregelungen für freie Dienstnehmer

Mit 1.1.2026 sind neue Kündigungsfristen für freie Dienstnehmerinnen und Dienstnehmer in Kraft getreten. Im ABGB (Allgemeines bürgerliches Gesetzbuch) wurde verankert, dass auch ein freies Dienstverhältnis von beiden Parteien nur mehr unter Einhaltung einer Mindestkündigungsfrist von vier Wochen und nur zum 15. oder Letzten des Kalendermonats gelöst werden kann.

Nach Vollendung des zweiten Dienstjahres erhöht sich die Frist auf sechs Wochen. Außerdem kann der erste Monat des freien Dienstverhältnisses als Probezeit vereinbart werden. Abweichende vereinbarte Bestimmungen in zum 1.1.2026 bereits laufenden Vereinbarungen bleiben jedoch aufrecht.

Dies gilt ausschließlich für nach § 4 Abs. 4 ASVG versicherte arbeitnehmerähnliche freie Dienstnehmer. Neue Selbständige und Gewerbetreibende bleiben von der Neuregelung hingegen unberührt.

Ausweitung der Schwerarbeitsverordnung auf Pflegeberufe

Ab 2026 gelten alle Bereiche der Pflege und Betreuung als besonders belastende Tätigkeiten. Dadurch werden alle Personen, welche eine Ausbildung nach dem Gesundheits- und Krankenpflegegesetz (GuKG) absolviert haben – Pflegeassistenz, Pflegefachassistenz und diplomierte Gesundheits- und Krankenpfleger – in den Anwendungsbereich der Schwerarbeitsverordnung aufgenommen. Voraussetzung dafür ist, dass eine Pflegetätigkeit zu mehr als 50 % in direktem Kontakt mit zu betreuenden Personen erfolgt. Ein Monat gilt als Schwerarbeitsmonat, wenn die Pflegetätigkeit an mindestens 15 Tagen bzw. an 12 Schichttagen in diesem Monat ausgeübt wurde.

Wie immer sind alle Angaben ohne Gewähr. Für Details wenden Sie sich an die Steuerberater:in Ihres Vertrauens.